Grazie ad open banking, PSD2 e open innovation, diventano sempre più frequenti le collaborazioni tra banche e startup fintech, per aiutare quante più persone a semplificare la gestione e l’ottimizzazione delle proprie finanze.

Abbiamo già parlato delle nostre partnership con Credem e HYPE, quindi, in questo articolo vorremmo parlarti degli ultimi trend del banking, nati dalla nuova logica di “ecosistema” che promuove la collaborazione tra banche e startup, piuttosto che la competizione.

➡️ Leggi qui il nostro articolo sul progetto fintech di Open Innovation tra noi di Switcho e Credem

➡️ Ecco qui invece il nostro articolo sulla partnership con HYPE 🥰

“Open” e co-creazione: le nuove logiche del banking

Se fino a qualche anno fa le banche consideravano le startup fintech come competitor da monitorare da vicino, oggi si è superata la logica competitiva tra queste realtà, arrivando alla cooperazione per la creazione di nuovi prodotti e servizi, per rispondere ai bisogni di clienti sempre più digitali.

Questo è anche testimoniato da un recente report dell’Osservatorio Fintech ed Insurtech della School of Management del Politecnico di Milano, secondo il quale ben il 32% delle startup fintech in Europa ha almeno una partnership in corso con un grande gruppo finanziario.

Cosa ha portato a questa rivoluzione? L’“Open”. La trasformazione digitale del settore bancario è guidata da “Open Innovation”, “Open Banking” e “Open Finance”.

Un’apertura invocata a gran voce anche dagli utenti finali, che sempre più spesso chiedono di trovare servizi aggiuntivi nelle loro app. Da servizi per visionare e pagare le bollette, all’integrazione dello SPID, fino a servizi per la telefonia mobile e per la mobilità, i servizi integrati a quelli bancari diventano sempre più omnicomprensivi: ci sono anche carte fedeltà, prodotti e servizi assicurativi e per la gestione delle finanze personali e investimenti.

I 4 trend della trasformazione del Banking

Eccoci, quindi, al punto dell’articolo: vediamo insieme quali sono i quattro trend che stanno guidando la trasformazione digitale del banking, su cui si iniziano a vedere collaborazioni consolidate (e in certi casi addirittura acquisizioni) tra grandi gruppi finanziari e startup.

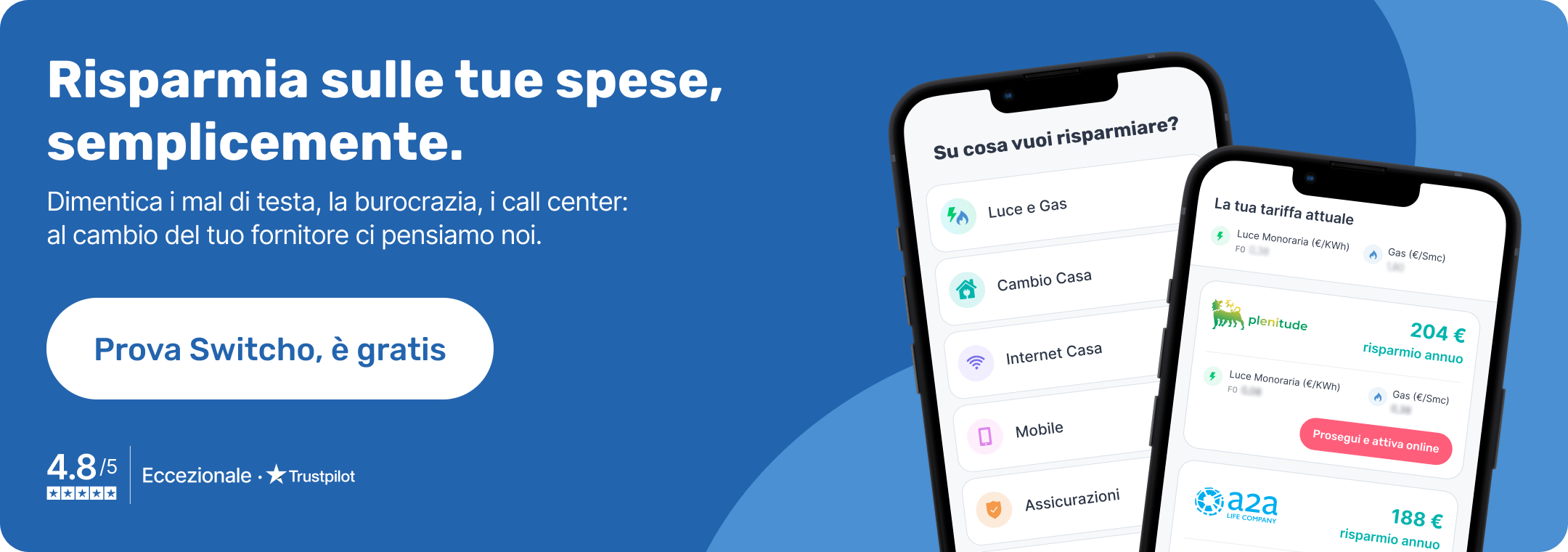

1. Integrazione di servizi non finanziari: la collaborazione tra le banche e switcho

Ovviamente iniziamo dal trend che ci vede protagonisti: l’integrazione di servizi non finanziari complementari a quelli bancari. I gruppi finanziari si appoggiano a startup fintech per creare nuovi servizi ad alto contributo tecnologico nei propri ecosistemi. Le startup, come noi di Switcho, usano i primi come canali di acquisizione. Con un vantaggio che va tutto a favore dell’utente finale, affamato di servizi non finanziari a valore aggiunto.

Tra gli esempi di maggior successo (e i nostri preferiti) sono le collaborazioni tra noi di Switcho ed alcuni player finanziari sia più tradizionali – come Credem – sia con le neo-bank come HYPE, quest’ultima caratterizzata daun’integrazione “nativa” del nostro servizio di analisi personalizzata su luce e gas dentro l’applicazione di HYPE. Come forse già sai, questa collaborazione è nata come progetto pilota lo scorso marzo 2021, e ha portato in poco più di un anno oltre 10.000 utenti Hype a provare il nostro servizio, per un valore superiore a 1.1 milioni di euro di proposte di risparmio e un tasso di soddisfazione dell’utente di 4.8 su 5.

“L’integrazione con Switcho è un caso di successo che dimostra come la cooperazione tra player dell’ecosistema con uno spiccato orientamento all’innovazione può portare vantaggi a tutte le parti coinvolte: banche, startup ma soprattutto il cliente finale” ha commentato Luca Grampioggia, Deputy CEO di HYPE.

2. Verso le “superapp”

Cosa sono le superapp? Si tratta di piattaforme o applicazioni che raccolgono in un’unica interfaccia utente servizi finanziari e non finanziari, dai pagamenti al social commerce fino alla gestione di investimenti.

Questo termine è apparso nei report annuali delle banche tra il 2019 e il 2021, secondo il report “Top 10 Trends 2022 in Banking” di Accenture, oltre il 640% di volte in più rispetto al biennio precedente. Alcuni esempi? Amazon negli Stati Uniti, che sta estendo le sue capabilities anche ai pagamenti grazie alle partnership con alcune banche; Alipay in Cina, che dai pagamenti è diventata, di fatto, un colosso nel mondo e-commerce; e poi, sempre in Asia, WeChat o Paytm. Quale sarà il futuro delle banche in questo scenario – continua Accenture – dipenderà dalla capacità di quest’ultime di accettare di cedere quote del mercato delle “transazioni” per guadagnare integrazioni strategiche.

3. SPID e identità digitale

L’Identità Digitale si è rapidamente diffusa in Italia grazie allo SPID, e – andando anche oltre quello che è l’attuale perimetro della PSD2 – offre nuove opportunità di integrazione di servizi aggiunti agli operatori finanziari che, previo consenso degli utenti, potranno avere accesso a dati ulteriori rispetto a quelli del solo conto corrente. Dai pagamenti fino alla user experience degli utenti, l’integrazione tra l’Identità Digitale e i dati finanziari è la chiave di volta per abilitare un ecosistema di servizi omnichannel che vada oltre i puri casi d’uso finanziari.

4. Open banking abilitatore di servizi di A.I.

La direttiva PSD2 ha aperto la strada all’Open Banking, inteso come un ecosistema aperto e digitale che consente, anche senza la presenza di accordi prestabiliti, lo scambio di dati e informazioni, non solo finanziarie, tra gli operatori (bancari, finanziari e non) che ne fanno parte. L’entrata in vigore della normativa ha portato a un boom in Europa dei provider (+300% secondo CBI) e operazioni di M&A per oltre 2 miliardi. Una rivoluzione che abilita grandi opportunità di R&D per l’industria.

Anche noi abbiamo colto le opportunità offerte dalla direttiva PSD2: infatti, con la nostra app puoi collegare il tuo conto corrente (o i tuoi conti correnti) permettendo al nostro algoritmo di categorizzare e analizzare le spese e suggerirti azioni di risparmio specifiche e personalizzate su voci di spesa come bollette, telefonia mobile o assicurazioni. Un altro esempio? Faire A.I., che permette di ottenere credit scoring o finanziamenti grazie all’accesso ai conti correnti.

Fonti

Banking Top 10 Trends for 2022 | Accenture

https://www.accenture.com/bg-en/insights/banking/top-10-trends-banking

Bollette, telefonia e RCA

Bollette, telefonia e RCA Gratuito e digitale

Gratuito e digitale