Scommettiamo che sono tante le cose che vorresti fare con i tuoi soldi: risparmiare, fare acquisti importanti, investire – e chi più ne ha, più ne metta. Spesso e volentieri, però, il patrimonio non è sufficiente per fare tutto questo (😅): da dove partire, quindi? A quali spese è meglio dare la priorità?

Sebbene la risposta sia soggettiva, qui ti proponiamo un percorso ideale composto da 8 tappe, con i relativi strumenti finanziari consigliati:

| PRIORITÀ | STRUMENTI |

|---|---|

| 1. Spese essenziali Fai fronte alle spese quotidiane | ▪️ Bilancio personale o familiare |

| 2. Fondo di emergenza Metti da parte per gli imprevisti | ▪️ Conto corrente con interessi ▪️ Conto deposito senza vincolo temporale |

| 3. Pensione integrativa Accumula per la pensione | ▪️ Fondo pensione |

| 4. Progetti a breve-medio termine Risparmia per i tuoi obiettivi futuri | ▪️ App salvadanaio ▪️ Investimenti a breve termine e a capitale garantito |

| 5. Tutela di beni e famiglia Proteggi chi ami e il tuo patrimonio | ▪️ Assicurazione casa ▪️ Assicurazione vita ▪️ Assicurazione sanitaria e/o animali |

| 6. Investimento a lungo termine Fai crescere il tuo patrimonio per il futuro | ▪️ ETF ▪️ Fondi comuni di investimento ▪️ Gestioni patrimoniali |

| 7. Gestione di eventuali debiti Riduci o elimina gli interessi pagati alle banche | ▪️ Estinzione credito al consumo ▪️ Rinegoziazione o surroga mutuo |

| 8. Pianificazione della successione Organizza il tuo patrimonio per gli eredi | ▪️ Donazione ▪️ Assicurazione vita ▪️ Fondo pensione ▪️ Trust e patto di famiglia |

⚠️ Attenzione: questo è un percorso di massima ma, ovviamente, tutti nella vita hanno obiettivi e priorità diverse. Puoi quindi modificarlo per adattarlo alle tue esigenze, così come portare avanti diversi punti in contemporanea.

Ora andiamo a scoprire questi step uno per uno.

1. Spese essenziali

Innanzitutto dovresti assicurarti di riuscire a far fronte alle tue spese essenziali, come quelle per casa, cibo, mezzi di trasporto e altri beni e servizi indispensabili. Sapresti dire a quanto ammonta questa cifra ogni mese?

Se la risposta è negativa, potrebbe esserti utile iniziare a tenere un bilancio personale o familiare. Si tratta di una tabella dove inserire le entrate in rapporto alle uscite così da visualizzare dove e come spendi i tuoi soldi.

💡 Cerchi un modello di bilancio già pronto all’uso? Puoi visualizzare il nostro foglio di bilancio gratuito su Google Sheets oppure scaricare il documento sul tuo dispositivo.

Prendere coscienza delle tue spese ti permetterà anche di fare un ragionamento critico su domande come:

- Sto spendendo troppo rispetto al mio reddito?

- Ci sono spese che potrei eliminare per risparmiare di più?

- Sto suddividendo il mio budget mensile in maniera equa?

Quest’ultima domanda può sembrare banale, ma non è affatto scontato capire come ripartire le proprie entrate tra tutte le spese quotidiane. Un’utile linea guida può arrivare dalla regola del 50-30-20, che permette di stimare un budget mensile diviso tra spese (necessarie e non) e una somma destinata al risparmio. Trovi il dettaglio in quest’immagine 👇

Abbiamo creato un semplice strumento per calcolare la suddivisione di spesa consigliata nel tuo caso:

Il bilancio personale e la regola 50-30-20 dovrebbero aiutarti a fare ordine tra le tue entrate e uscite, prendendo consapevolezza di come allocare le tue risorse al meglio. Ma cosa fare con quel 20% di risparmio che metti da parte ogni mese? Lo scopriamo subito.

2. Fondo di emergenza

La prima cosa da fare con i tuoi risparmi è costituire un fondo di emergenza così da avere a disposizione una somma sempre accessibile in caso di imprevisti. Qualche esempio?

- Perdita del lavoro o della tua fonte di reddito;

- Necessità di sostituire un elettrodomestico, riparare l’auto o un guasto in casa;

- Spese mediche per te, un familiare o un animale domestico.

Generalmente si consiglia di avere da parte abbastanza denaro per coprire le spese di almeno 6 mesi, così da avere il tempo per organizzarsi e far fronte alla situazione senza eccessivo stress.

Puoi accantonare questa somma in un conto corrente separato, così da non avere la tentazione di usarlo per spese non davvero necessarie. Se però ti piace l’idea di far crescere questo gruzzoletto nel tempo puoi anche optare per un conto corrente che ti permetta di maturare degli interessi, o per un conto deposito senza vincoli temporali.

Il conto deposito è un prodotto bancario simile al classico conto corrente, con la differenza che serve unicamente a depositarvi del denaro – senza compiere alcuna operazione bancaria – al fine di maturare degli interessi.

Non sai da dove iniziare? Dai un’occhiata a queste offerte 👇 e leggi la nostra guida sui conti deposito per scoprire tutto ciò che serve.

| Offerta | Rend. netto | Dettagli |

|---|---|---|

ING Conto Arancio | Capitale € 10.000, 12 mesi € 276 Tasso di int. lordo: 4,00% Promo per un anno. Svincolo via bonifico. | ✔️ Libero 💸 Imposta di bollo: 0,20% annuo ✔️ Apertura e chiusura: 0€ ✔️ Canone c/c: 0€ ✔️ Liquidazione interessi: fine anno ✔️ Capitale min: 0 € ✔️ Capitale max: 50mila € |

Cherry Bank libero (Cherry Recall) | Capitale € 10.000, Indeterminato € 146,5 Tasso di int. lordo: 2,25% Offerta senza limiti temporali. Tempo per lo svincolo: 32 giorni. | ✔️ Libero 💸 Imposta di bollo: 0,20% annuo ✔️ Apertura e chiusura: 0€ ✔️ Canone c/c: 0€ ✔️ Liquidazione interessi: trimestrale ✔️ Capitale min: 0 € ✔️ Capitale max: 3mln € |

Conto BBVA - Conto corrente remunerato | Capitale € 10.000, ⚠️ 6 mesi € 103,2 Tasso di int. lordo: 3,25% Dopo 6 mesi, la remunerazione continua fino al 31/12/2027. | ✔️ Libero 💸 Imposta di bollo: 34,20€ /anno ✔️ Apertura e chiusura: 0€ ✔️ Canone c/c: 0€ ✔️ Liquidazione interessi: mensile ✔️ Capitale min: 0 € ✔️ Capitale max: 1mln € |

⚠️ Nello scegliere la soluzione che fa per te, presta molta attenzione all’assenza di vincoli temporali, penali per il prelievo anticipato o tempi di attesa per la restituzione del denaro: il primo obiettivo del fondo di emergenza, dopotutto, è sempre la disponibilità di denaro per ogni evenienza.

3. Pensione integrativa

A questo punto hai le spalle coperte sia per le spese di tutti i giorni sia per quelle impreviste: è quindi ora di volgere lo sguardo al futuro. Molti sottovalutano questo aspetto, ma una pensione caratterizzata dal benessere finanziario va costruita fin dai primi anni dell’attività lavorativa. Come fare?

La via più scelta a questo scopo è la pensione integrativa o complementare, che permette, in modo facoltativo, di integrare la previdenza di base o obbligatoria (quella fornita dall’INPS o da altro ente similare).

Nella pratica, la pensione integrativa viene spesso costruita negli anni tramite l’adesione a un fondo pensione, ovvero un prodotto di risparmio e investimento che consente di accumulare soldi durante la vita lavorativa di ciascuno, per poi usufruirne – con gli interessi – con l’arrivo dell’età pensionabile. Ecco spiegato come funziona 👇

Vuoi sapere la vera chicca? Una volta effettuata l’iscrizione a un fondo pensione, puoi alimentarlo anche solo con il TFR (Trattamento di Fine Rapporto) anziché tenerlo in azienda. Se scegli questa opzione, quindi, non avrai alcuna trattenuta dallo stipendio, né dovrai intaccare il famoso 20% dei tuoi risparmi per alimentare il fondo.

Proprio per questo motivo, potresti addirittura valutare di pensare alla pensione integrativa prima che al fondo di emergenza, portandola al secondo posto nell’ordine delle priorità o gestendo entrambi gli aspetti contestualmente.

💡 Vuoi capire meglio come funziona la pensione complementare e trovare la soluzione che fa al caso tuo? Dai un’occhiata alla nostra guida sul fondo pensione, e poi passa all’azione con l’aiuto del nostro partner Elsa.

4. Progetti a breve-medio termine

Se fin qui hai usato i tuoi soldi per far fronte alle necessità presenti e future, non temere: è giunto finalmente il momento di pensare ai tuoi desideri e obiettivi di vita a breve e medio termine. Per fare qualche esempio:

- Acquisto di un’auto o una casa;

- Risparmio per l’avvio di una famiglia;

- Viaggi particolarmente costosi;

- Investimento in corsi di formazione o di laurea per espandere le proprie competenze.

Qualsiasi sia il tuo obiettivo, puoi risparmiare il più possibile con l’aiuto delle app salvadanaio.

Il salvadanaio digitale si collega al tuo conto bancario e ti aiuta ad accantonare i soldi per raggiungere i tuoi obiettivi, ad esempio tramite un versamento mensile automatico o mettendo da parte l’arrotondamento di ogni tuo pagamento.

Talvolta sono le banche stesse a mettere a disposizione sulle proprie app queste funzionalità, mentre in altri casi puoi affidarti ad app esterne. Qui ne abbiamo selezionate 5 ⬇️

| App | Caratteristiche |

|---|---|

|

XME Salvadanaio – Intesa San Paolo

|

⭐ Conversione in Buoni Amazon con il 2,5% del valore in più 💸 0,50 €/mese + canone del C/C (fino a 8,50€/mese) |

|

Progetti di spesa – Illimity

|

⭐ Tasso di interesse dello 0,5% a fine anno ⭐ Conversione in Buoni Amazon con l’1% del valore in più 💸 Gratuito + canone del C/C (3-7€/mese) |

|

Box Salvadanaio e Box Obiettivo – Hype

|

⭐ 2 tipi di box diversi: 1 per risparmiare e 1 per raggiungere un obiettivo 💸 Gratuito + canone mensile (0-9,90€/mese) |

|

Salvadanaio – Revolut

|

⭐ 36 valute diverse ⭐ Salvadanaio condiviso 💸 Gratuito + canone mensile (0-45€/mese) |

|

Salvadanaio – Satispay

|

⭐ Risparmio automatico con Cashback ⭐ Salvadanaio condiviso 💸 Gratuito |

5. Tutela di beni e famiglia

Speriamo che, a questo punto, tu abbia raggiunto alcuni dei tuoi obiettivi a breve e medio termine 💪 Il prossimo step è iniziare a tutelare al meglio tutto ciò che hai faticosamente costruito.

Man mano che i tuoi beni materiali aumentano e la tua famiglia si espande, cresce anche la necessità di proteggerli da imprevisti ed eventi sfortunati che potrebbero pesare sul tuo portafoglio e compromettere il tuo benessere finanziario. Come? Grazie alle assicurazioni.

Ecco alcuni esempi di polizze che ti consigliamo di valutare per metterti al riparo da situazioni spiacevoli:

🏡 Assicurazione casa

La polizza casa può includere numerose tutele: dagli incendi ai furti passando per i più semplici guasti, senza dimenticare la tutela legale e la copertura per i danni a terzi causati dai membri della famiglia.

🩼 Assicurazione vita

In caso di infortuni, malattie gravi, invalidità e morte, garantisce un capitale ai tuoi famigliari. È consigliata soprattutto se sei l’unica persona del nucleo familiare con un reddito e se hai figli a carico. Trova la polizza per te.

🩺 Assicurazione sanitaria

Aiuta a coprire il costo di visite, interventi e altre spese mediche sostenute privatamente (ad esempio, per evitare le lunghe code del servizio sanitario pubblico). Può essere utile per tutti, ma diventa ancora più cruciale con l’andare dell’età. Scopri di più qui.

🐾 Assicurazione animali

La polizza cani e gatti copre le spese mediche sostenute per i nostri amici a quattro zampe, dagli esami agli interventi. Inoltre alcune polizze coprono i danni a terzi e offrono la tutela legale.

Su Switcho puoi trovare varie polizze assicurative casa, vita e animali che abbiamo selezionato con cura, come ad esempio ⬇️

| Offerta | Descrizione |

|---|---|

|

Wopta per te Vita

QUALITÀ/PREZZO TOP PREMIO BLOCCATO POSSIBILE RATA MENSILE |

La soluzione assicurativa per garantire un sostegno economico a te e alle tua famiglia in caso di imprevisti. Le coperture acquistabili sono: decesso, invalidità totale permanente, inabilità totale temporanea e malattia grave. |

|

Casa senza confini

CONSULENTE PERSONALE QUALITÀ/PREZZO TOP COPERTURA COMPLETA |

“Casa senza confini” è un prodotto di Groupama distribuito da Vitanuova. La polizza prevede anche la copertura per RC, Tutela Legale e furti. |

|

OK4Pet

COPERTURA COMPLETA |

OK4Pet è la polizza distribuita da Neosurance per proteggere il tuo amico a quattro zampe. Offre copertura per danni a terzi, consulenza veterinaria online 24/7, rimborso spese veterinarie e accesso al servizio di pet sitter. |

6. Investimento a lungo termine

Una volta soddisfatte le esigenze di breve e medio periodo (e messo in atto le giuste accortezze per proteggere i tuoi beni) puoi iniziare ad accrescere ulteriormente il tuo patrimonio, soprattutto con uno sguardo al futuro. Ad esempio, potresti voler comprare una seconda casa, mettere da parte del denaro per i figli o per la terza età, ecc.

Puoi farlo grazie a una strategia di investimento, ossia un piano di suddivisione dei tuoi soldi su diversi tipi di investimenti, in base ai tuoi obiettivi e alla tua propensione al rischio.

Se nelle fasi precedenti abbiamo nominato alcuni strumenti finanziari a breve termine, come i conti deposito e le obbligazioni, un piano di investimento a lungo termine include spesso anche l’acquisto di azioni, cioè piccole quote di un’impresa. Le azioni sono più rischiose delle obbligazioni ma generalmente più remunerative sul lungo periodo.

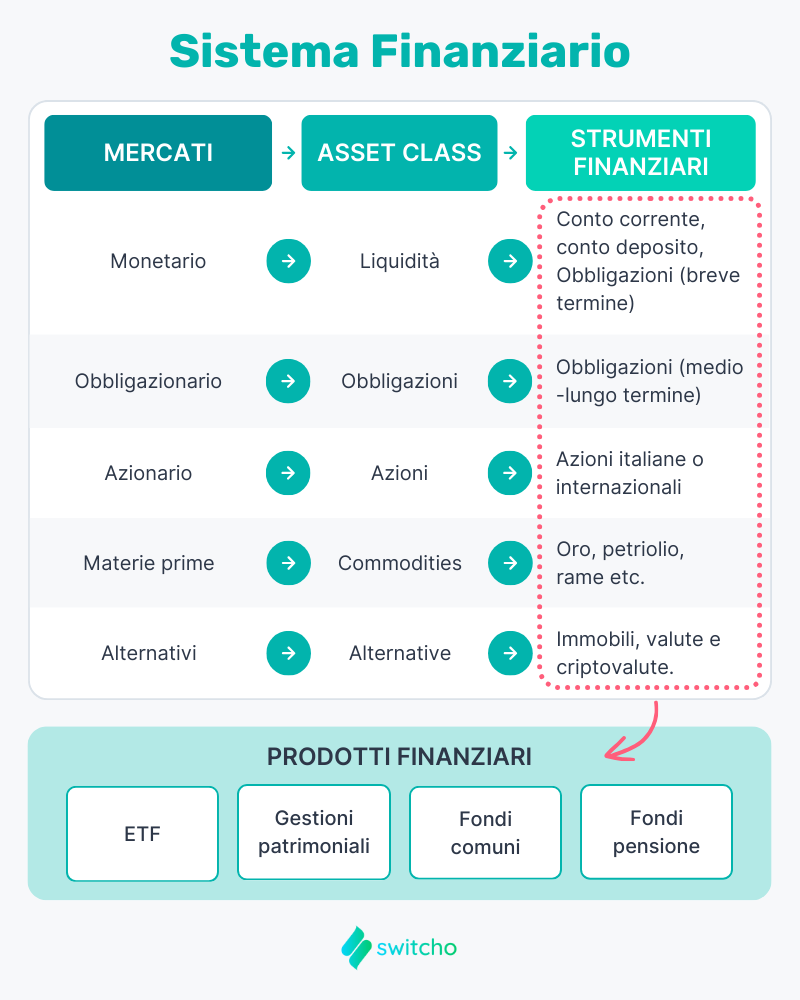

Come fare, concretamente, a investire? Tramite i cosiddetti “prodotti finanziari”, ovvero dei prodotti contenitore che raccolgono diversi strumenti (obbligazioni, azioni, materie prime, valute, ecc) così da diversificare il rischio. Tra questi ci sono gli ETF, i fondi comuni di investimento e le gestioni patrimoniali, come puoi vedere in quest’immagine.

Il tema è un po’ complesso, per questo lo abbiamo affrontato in una guida per iniziare a investire che lo semplifica al massimo: se sei alle prime armi, ti consigliamo di darle un’occhiata 😎 E se vuoi muovere i primi passi con il supporto di professionisti esperti, ecco qui 3 realtà a cui puoi rivolgerti 👇

| Servizio | Descrizione |

|---|---|

App finanziaria che offre fondi comuni d’investimento tematici. |

✅ 5 portafogli tematici ✅ 3 livelli di rischio ✅ Consulenza sulla scelta 💸 Investimento minimo 10€ |

App di consulenza finanziaria con servizi di gestione patrimoniale, conto titoli e fondi pensione. |

✅ Costruzione del portafoglio a seconda del pacchetto ✅ 7 livelli di rischio per la gestione patrimoniale ✅ Consulenza sulla scelta 💸 Investimento minimi di 1.000€ a seconda del prodotto scelto |

Consulenza finanziaria tramite robo-advisor che consente di investire su portafogli ETF. |

✅ 8 portafogli differenti ✅ Conto corrente (anche a canone zero) 💸 Investimento minimo di 2.000€ |

💡 Puoi anche valutare di fare piccoli investimenti a lungo termine prima del raggiungimento dei tuoi obiettivi a breve-medio termine (il punto 4 del nostro elenco di priorità), così da iniziare il prima possibile a maturare interessi. Occhio, però, a bilanciare cautamente gli investimenti e il risparmio per i tuoi obiettivi di vita.

7. Gestione di eventuali debiti

Siamo quasi alla fine, ma prima di raggiungere il completo benessere finanziario è bene assicurarsi di gestire al meglio eventuali debiti. Le rate dell’auto, il mutuo della casa o altri prestiti pesano sul tuo bilancio perché, oltre al costo del bene in sé, comportano anche il pagamento di interessi.

Saldando il prestito in anticipo o rinegoziando le condizioni potresti eliminare o almeno ridurre l’ammontare degli interessi.

Ma quando conviene farlo? Analizziamo separatamente il caso del credito al consumo e quello dei mutui per la casa.

🪙 CREDITO AL CONSUMO: VALUTA SE ESTINGUERLO

Si tratta di finanziamenti come prestiti personali e acquisti a rate (auto, smartphone, mobili, ecc), con importi compresi tra i 200 e i 75.000 €. Dal momento che hanno generalmente tassi d’interesse piuttosto alti, l’estinzione anticipata potrebbe farti risparmiare un bel po’ di soldi. Tuttavia, l’effettiva convenienza dipende da:

- La durata residua del prestito: spesso i contratti richiedono il pagamento della maggior parte degli interessi nei primi mesi o anni. Pertanto, estinguere anticipatamente il prestito è più conveniente all’inizio, poiché consente di evitare gran parte degli interessi.

- La presenza di eventuali penali: per compensare il mancato pagamento di parte degli interessi, l’istituto può richiedere una penale dello 0,5-1% dell’importo rimborsato in anticipo.

🏡 MUTUO CASA: VALUTA SE RINEGOZIARLO O CHIEDERE LA SURROGA

Rispetto ai prestiti personali e agli acquisti a rate, i mutui hanno generalmente dei tassi più bassi. Prima di estinguere il mutuo, quindi, occorre ragionare sulle alternative: ad esempio, se con la somma a tua disposizione puoi fare un investimento che ti garantisca un rendimento maggiore rispetto agli interessi residui del mutuo, allora conviene investire. La scelta dipende anche dal tipo di investimento e dal rischio a cui espone il tuo capitale.

Anche se l’estinzione raramente conviene, ciò non toglie che tu possa provare a ridurre gli interessi del mutuo attraverso una rinegoziazione o una surroga:

| RINEGOZIAZIONE | SURROGA |

|---|---|

| Cos’è? Cambio delle condizioni rimanendo con la stessa banca | Cos’è? Trasferimento del mutuo presso un’altra banca con nuove condizioni |

| Cosa può cambiare? Durata, tipo di tasso (fisso o variabile), tasso di interesse e spread | Cosa può cambiare? Durata, tipo di tasso (fisso o variabile), tasso di interesse e spread |

| Quanto costa? Gratuito | Quanto costa? Tassa ipotecaria di 35€ |

👉 Vuoi scoprire se puoi risparmiare spostando il tuo mutuo presso un’altra banca? Puoi usare il servizio surroghe di MutuiOnline.it per verificare gratuitamente quali tassi sono disponibili presso le principali banche italiane.

8. Pianificazione della successione

Non ti farà piacere pensarci, ma purtroppo a tutti noi tocca constatare che prima o poi dovremo lasciare il nostro patrimonio a degli eredi. La buona pianificazione della successione rappresenta, dunque, l’ultimo passo del tuo percorso finanziario.

Pianificando la successione con anticipo e con l’aiuto di esperti puoi assicurarti che la divisione dei beni avvenga secondo le tue volontà, ottimizzando la fiscalità, riducendo il rischio di liti tra eredi e di perdita del valore del patrimonio.

Il tema è piuttosto complesso, ma qui cercheremo di darti una breve panoramica del contesto normativo italiano e degli strumenti che hai a disposizione.

Nel nostro ordinamento l’eredità può essere devoluta tramite successione legittima o testamentaria:

- Successione legittima: in assenza di testamento, il patrimonio è diviso tra gli eredi legittimi (familiari stretti) secondo quanto previsto dalla legge;

- Successione testamentaria: tramite il testamento, il soggetto può suddividere il suo patrimonio tra diversi eredi, sempre tenendo conto delle quote che spettano legittimamente ai suoi parenti stretti.

💡 Fare testamento, quindi, è il primo passo per fare ordine nel proprio patrimonio. Ad esempio, se si possiedono più proprietà immobiliari, si può optare per lasciarne una ciascuna ai figli (in caso contrario, tutti erediterebbero una parte di ciascun immobile, con conseguenti problemi di gestione).

Oltre al testamento, poi, esistono anche altri strumenti atti a trasmettere i tuoi beni ad altri:

🎁 Donazione

Permette di anticipare il lascito prima della morte, ma va gestita con attenzione perché gli eredi diretti potrebbero chiedere la restituzione totale o parziale qualora erodesse la loro quota legittima.

È tassata come una qualsiasi eredità.

⌛ Assicurazione sulla vita

Al momento della morte, la quota spettante viene devoluta al beneficiario della polizza. Difficilmente è oggetto di contese tra eredi in quanto non entra a far parte del patrimonio ereditario.

Non è soggetta alle imposte di successione.

👴 Fondo pensione

Continuando a versare contributi anche dopo la pensione, al momento della morte la somma viene devoluta al beneficiario del fondo pensione. Anche il fondo pensione è fuori dall’asse ereditario.

Non è soggetto alle imposte di successione.

🤝 Trust e patto di famiglia

Due strumenti particolarmente utili per le famiglie che conducono attività imprenditoriali. La prima prevede l’affidamento dei beni (trust) a un trustee che li amministri per conto dei beneficiari (ad esempio i figli). Il patto di famiglia, invece, permette di assicurare la continuità dell’impresa lasciandone ai figli la gestione.

Se vuoi approfondire i pro e contro dei vari strumenti e capire quali possono fare al caso tuo, ti consigliamo di rivolgerti a un consulente finanziario o a uno studio legale specializzato in questioni di successione.

Siamo arrivati alla fine 🎯

Abbiamo percorso insieme i passi principali di una pianificazione finanziaria efficace, partendo dalla copertura delle spese essenziali fino ad arrivare alla gestione della successione. Nel frattempo, abbiamo visto come accumulare denaro, come investirlo e come tutelare i propri beni.

Ci teniamo a sottolineare nuovamente che l’ordine di priorità proposto può variare in base alle tue esigenze e ai tuoi obiettivi. Se il tuo percorso fin qui è stato diverso da questo, quindi, non preoccuparti: non è detto che sia sbagliato!

Puoi comunque cogliere l’occasione per ragionare su eventuali punti mancanti o rivalutare le tue prossime azioni sulla base di quanto hai scoperto in questa guida. Speriamo che ti sia stata utile 🙂

Fonti

https://www.covip.it/per-il-cittadino/educazione-previdenziale/guida-introduttiva-alla-previdenza-complementare

Pianificazione successoria: come tutelare il proprio patrimonio | Alessio Zaccanti

https://www.alessiozaccanti.it/pianificazione-successoria

Trust: cos’è e com’è strutturato? | Fiscomania

https://fiscomania.com/trust-definizione

Le obbligazioni | CONSOB

https://www.consob.it/web/investor-education/le-obbligazioni

Le azioni | CONSOB

https://www.consob.it/web/investor-education/le-azioni

Beneficiario polizza vita non erede: come designarlo | Generali

https://www.generali.it/magazine/risparmio/beneficiario-non-erede

Versare contributi al fondo oltre l’età pensionabile: è possibile? | Fondo Telemaco

https://www.fondotelemaco.it/2023/04/06/versare-contributi-fondo-dopo-pensione/

Bollette, telefonia e RCA

Bollette, telefonia e RCA Gratuito e digitale

Gratuito e digitale